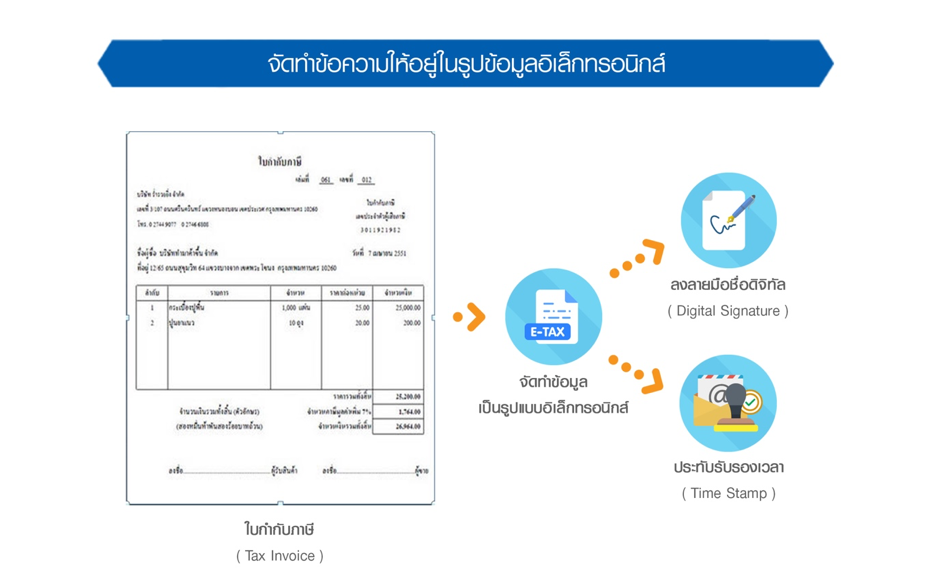

“e-Tax Invoice หรือ “ใบกำกับภาษีอิเล็กทรอนิกส์” คือใบกํากับภาษีที่ปรับรูปแบบจากที่เคยเป็นกระดาษไปเป็นข้อมูลอิเล็กทรอนิกส์ เพื่อใช้เป็นหลักฐานแสดงจำนวนภาษีมูลค่าเพิ่มที่คำนวณได้จากมูลค่าสินค้าหรือบริการ โดยไม่ต้องออกในรูปแบบกระดาษ หากดูจากจุดที่แตกต่างคือ e-Tax Invoice จะมีหมายเลขใบรับรองอิเล็กทรอนิกส์ (Digital Certificate) และลายมือชื่อดิจิทัล (Digital Signature) เป็นเครื่องยืนยันตัวตนของผู้ออกใบกำกับภาษี (ผู้ขาย) และรับรองถึงความถูกต้องของข้อมูล

เมื่อตรวจสอบคุณสมบัติแล้วว่าครบถ้วนก็สามารถยื่นคำขอและเอกสารดังต่อไปนี้

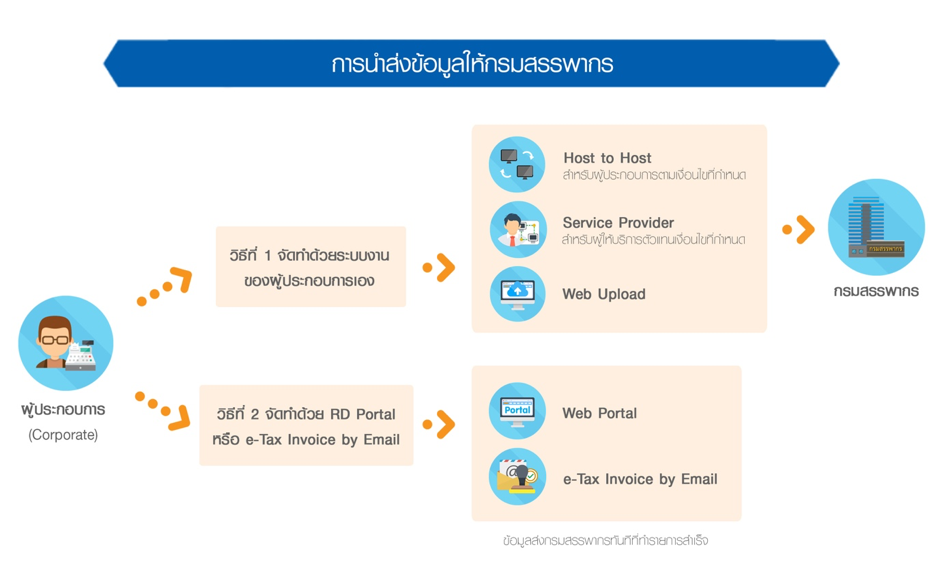

เมื่อได้รับสิทธิ์ใช้ e-Tax Invoice เรียบร้อยแล้วให้ดำเนินการดังนี้

| ขนาดผู้ประกอบการ | รายได้ | เริ่มเข้าระบบ e-Tax invoice |

|---|---|---|

| ขนาดใหญ่ | มากกว่า 500 ล้านบาท | ภายใน 31 ธันวาคม 2560 |

| กลาง | มากกว่า 30 ล้านแต่ไม่เกิน 500 ล้านบาท | ภายใน 31 ธันวาคม 2560 |

| เล็ก | มากกว่า 1.8 ล้านแต่ไม่เกิน 30 ล้านบาท | ภายใน 31 ธันวาคม 2562 |

| ไมโคร | น้อยกว่า 1.8 ล้านบาท | ภายใน 31 ธันวาคม 2564 |